作者:道总

来源:道总有理(ID:daotmt)

衣柜“一哥”索菲亚(需求面积:150-300平方米)的日子不太好过。

上个月,索菲亚公布定增公告,拟募资5亿至6.14亿元用于补充流动资金及偿还银行贷款,试图努力走出阴霾。

这家创立于2001年的家居品牌,在某种程度上开启了国内定制衣柜的家具时代,后来又踩着房地产的浪头风生水起,从此在领域内一骑绝尘。但转折点出现在2021年,随着房产巨头纷纷暴雷,不少家具品牌成了被无辜殃及的池中鱼。

作为家居代表性企业,索菲亚首当其冲。据悉,索菲亚因此有超9亿元欠款难以收回,一瞬间让多年的努力化为泡影。踽踽两年后,索菲亚显然不想向现实屈服。

从2022年开始,家居行业里不甘心的企业越来越多,纷纷尝试改变困境。仅去年一年,就有慕思股份、趣睡科技、森鹰门窗、箭牌家居等15家泛家居企业成功上市,马可波罗控股、科凡家居、玛格家居等11家公司处于IPO阶段。

那些杀不死的,终究会让你变得更加强大。不知这句话能否应验在家居行业的玩家们头上。

家居品牌只能依赖大宗业务?

索菲亚到底因为恒大损失了多少?具体来看,2021年索菲亚归母净利润为1.23亿,同比下滑高达89.72%,而当年其恒大应收账款和应收票据款有11.8亿元,占营收比例的11.34%。从2014年开始,索菲亚跟恒大的关系就一年近似一年,也正是这种深度捆绑的态度导致了索菲亚的陡然折戟。

家居品牌过度依赖大宗业务在行业内是常有的事,大宗业务一般指B端地产商、工程承包商、酒店等整装业务,在索菲亚历年的财报里,从2017年到2020年,短短三年时间,大宗收入占比从4.59%提升到了18%。

至于其他品牌,大宗收入占比也高得令人心慌,数据显示,欧派、志邦的大宗收入占比分别超过18%和30%。索菲亚被连累至此,欧派跟志邦自然也难逃一劫,2022年上半年9大定制家居上市公司大宗业务分别出现不同程度的下滑,如欧派家居下降了13.77%,志邦家居下降了9.15%。

跟大宗业务收入一同的是营收与利润,2022年上半年,9大定制家居企业中,只有欧派一家出现了营收和扣非净利双增长格局,而欧派能成为这其中唯一一家“幸存者”主要原因还是在2021年高速增长,生命力勉强延续。

时至今日,家居企业会吃一堑长一智,逐渐降低对大宗业务的依赖吗?很奇怪的是,他们并不想,即便是被坑惨了的索菲亚,在去年4月份接受央视财经采访时,依然表示未来三年会持续将大宗业务的占比保持在15%以上。

不只是索菲亚,皮阿诺、志邦、金螳螂、嘉宝莉、立邦等家居家装企业似乎也没从这几年的“教训”中吸取经验。为何这个行业还在为大宗业务“执迷不悟”?或许,这背后藏着整个家居市场很多不足为外人道的窘迫与秘密。

首先,目前的家居行业,特别是索菲亚、欧派、志邦这类的定制家居基本的渠道大概分为三类,零售经销、工程及整装。根据行业相关资料,这三种渠道的占比分别为经销渠道只占50%,另外30%是工程精装修项目,20%则是整装公司渠道。

近年来,零售经销的势头明显不如后两者,这也成了定制家居格外看重的增长路线。其次,国内精装修商品房的渗透率越来越高,据统计,短短数年时间,国内精装房已占全国住房比例20%,北京、上海、广州、南京、成都、深圳等城市的精装修房比例达到四成以上。

总之,工程精装是家居行业无法割舍的一大甜头。索菲亚除了恒大之外,还有四家房地产客户,在2023年 1 月 31 日的回款比例分别为 87.44%、68.63%、48.33%。他们被困于大宗业务的漩涡里,却又需要这一板块救他们于水火。

当然,家居企业们也在马不停蹄地降低这部分业务的风险,尽量向背景良好、现金充裕的巨头身边靠拢,接手医院、学校等公共设施的安全系数也远比酒店、住宅要高。索菲亚们无法改变寄人篱下的命运,只能拼命寻找一根属于自己的“良木”。

定制家居“气血不足”

回看2022年的家居行业,基本算是一地鸡毛。在同花顺统计的30家家居上市公司中,增速为负的企业数量达20家,降幅在20%以上的多达11家。特别是定制家居,相比软体家居来看,堪称行业沦陷重灾区。

据悉,9大定制家居企业中,除欧派之外,增速均为负值,索菲亚被重创到一蹶不振,顶固集创和皮阿诺下降超40%,尚品宅配则排名垫底,由去年同期盈利超4000万到亏损1亿元。定制家居这一行本来就不好混,即便没有相关行业拖累,它们在整个家居领域也如履薄冰。

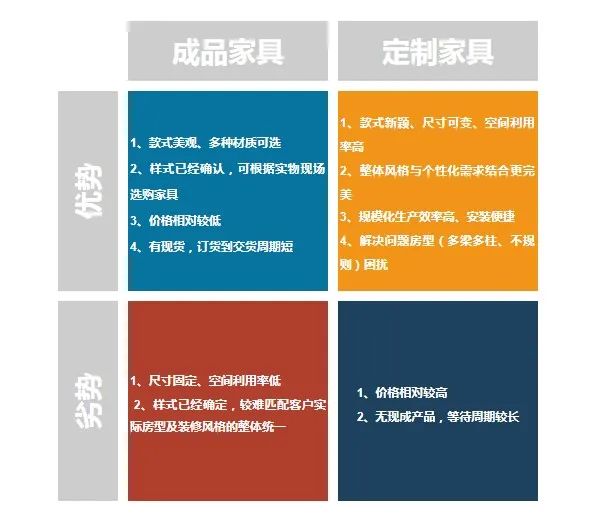

不可否认,国内的家居消费对于定制的意识还没想象中那么强。而所谓定制,无论是索菲亚,还是欧派,这几大头部定制品牌成也定制,败也定制。起初,定制家居区别于成品家居突出的卖点与优势,就是设计与个性化,用可变的尺寸去匹配当前国内整齐不一的户型,提高空间利用率。

然而,当前的定制领域明显偏离了原本的预想,这也是行业深渊乱斗的根本原因。据悉,绝大多数的定制品牌为了节省成本,缩短服务时长,会选择反复套用设计模版,久而久之,定制领域的门槛越来越低,上市企业能做,木材作坊厂也能做。

数据显示,当前与定制家居相关的企业信息高达44138条,且大部分市场集中在品牌之外的熟人作坊市场,规模未定,几大品牌的市场份额与分量都十分有限。头部的两家企业,索菲亚的市占率只有5%,欧派也没超过7%。

虽然这几年家居领域因为种种原因着实乏善可陈,但相比遍地哀鸿的定制品牌,成本类的软体家居也有可圈可点之处。例如喜临门和顾家家居增速都在15%以上,沙发龙头敏华控股,2022年财年实现收入215亿元。

即便从整体大盘来看,这些企业也是显眼的存在。据天风证券研究,去年上半年家居板块第2季度单季净利润同比下降了6%,但软体龙头喜临门、顾家家居2季度净利润分别同比增长了16%和24%,明显优于行业水平。

同样都是家居赛道,令人疑惑的是,定制家居跟软体家居在同一片市场下的差距为何如此之大?值得注意的是,定制家居的市场抗风险能力原本就比较弱,一旦本土家居消费发生降级变化,一系列的连锁反应只会让其更加措手不及。

软体品牌之所以能逆风翻盘,关键是有海外市场可供救急,敏华控股在2022年财年实现收入215亿元,但其中海外营收占比达36.9%;顾家家居2022年上半年海外营收占比40.67%;喜临门2021年海外收入占比近15%等。

反观定制家居,2021年索菲亚海外营收占比只有1.52%、志邦占比仅为1.17%,过低的海外营收难以在短时间弥补国内市场的缺憾。弥补不了,摆在它们面前的只剩下两条路,要么听天由命,要么努力自保,熬过寒冬。

如何开拓销路依旧是难题

辗转到2023年,家居市场的光景也在慢慢向好。一份《助家战“疫”大调查》显示,三年过后,有52%的客户萌生了置业计划,而对于存量房子的改进,42%的客户表达了装修意愿。同样的,《2022家装消费趋势报告》也显示,2022年上半年,国民装修预算整体上实现了10.9%的同比增长。

家装品牌在寒冬里蛰伏数年,或许终要迎来春风送暖。在这一行,大环境转良还不足以支撑一家企业重生,众所周知,家居领域有“三难”:获客难,营销难,转化难。尤其随着消费市场的重心朝着年轻群体偏移,家居智能化、个性化呈现强烈需求,如何“卖”成了困扰无数家居品牌的一大难题。

长期以来,线下卖场模式是家居领域的主要获客渠道。红星美凯龙,居然之家,蓝景丽家,城外城家居广场……头部家居城在城市中散落各处,定制类家居也不例外,索菲亚在上市那一年的全国门店数量就达到了800家,2022年经销商1776 个,专卖店 2808 家。欧派在2020年全国门店数量高达7000家。

只不过,这几年,单纯靠门店赚钱显然没那么容易。据悉,几大定制家居门店中,单店平均年收入最高的是尚品宅配,为257万元,略微超过龙头欧派的门店营收,索菲亚平均单店收入200万元,志邦和金牌则不到120万元。

差异如此之大,除了品牌效应影响外,主要是因为前者一二线城市布局较多,尤其是尚品宅配在选址策略上靠近大型销售圈,而志邦与金牌则大多集中在下沉市场。如今,家居品牌急需改变原本的渠道思维。

线下固然为首要模式,但零售布局也的确到了该一改传统业态的关键时刻。眼看各行各业都在摒弃原本卖场店货架思维,MINI店,主题店,旗舰店,O2O店,快闪店层出不穷,家居品牌的场景变化也不例外。

已经开始以商圈为重心,覆盖各类场景来吸引消费者的就有居然之家、红星美凯龙超级至尊MALL、尚品宅配的C店、诗尼曼的O店、索菲亚的大家居生活馆。当然,数智时代下,企业不可能只聚焦线下。

红星美凯龙在线上最积极,曾经模仿唯品会,建立了家品会网站,但很快不了了之,直播兴起,红星美凯龙又试图跑通“线上种草”的云带货模式。但线上渠道却很难与不见成品的定制家居融合,线上对它们而言顶多是流量辅助。

索菲亚的线上重点就意在提升品牌认知度,而不是直接与销量挂钩,小红书、抖音、快手……索菲亚的身影并不少见。无法扭转渠道模式,定制类家居只能在价格上想办法,据悉,从这两年开始,整家定制就成为欧派、索菲亚等定制企业的战略。

例如,欧派“全屋整家定制”推出29,800元高颜整家定制套餐;索菲亚也跟着发布整家定制战略;随后,顾家全屋定制发布29,800全自制套餐;百得胜发布了水漆整家定制战略,并推出两大整家定制套餐;还有诗尼曼、卡诺亚也跟进整家定制。

它们都企图通过系统性优惠,短时间内刺激销售额增长,但一味的价格战不是长久之计,多少企业死于一场场混战之中。企查查数据显示,自2022年初起至7月8日,平台上家居相关企业吊销数量为47767家,平均每一天就有254家家居公司被吊销,远超往年同期水平。

谁也不想成为下一个,即便现实再苦再累,它们也会一腔孤勇地坚持下去。

文章评论