作者丨成如梦

这年头,谁都可以卖咖啡,良品铺子(需求面积:60-180平方米、2023年Q4热搜品牌TOP50上榜品牌、代表项目:广州凯德广场·云尚,深圳壹方天地A区等)也没有例外。

近期,壹览商业注意到,一些良品铺子的门店已经开始卖咖啡了,美式10元,拿铁15元,购任意零售产品+6元可享任意咖啡一杯。另外,时下最热的饮品之一“小青柠汁”,良品铺子版,也出现在了门店冷柜中最显眼的位置上。

事实上,良品铺子的新动作远不止这些。据了解,近两年来,良品铺子先后开发出了儿童零食品牌“小食仙”、健身代餐零食品牌“控卡多”、控糖零食品牌“解唐忧”。另外自有零食量贩品牌“零食顽家”已经开始聚焦湖北市场快速拓展布局,还和黑蚁资本一起投资了零食集合店品牌“赵一鸣零食”。

据财报显示,2022年全年良品铺子一共开发出83款产品及57款储备产品,上新产品603个SKU,打造出17个销售额超千万新品,开展了11项营养健康加工创新技术,全年研发费用5055万元,同比增长27.45%。

显然,从各个角度来看,良品铺子都可以称得上是一个勤奋的学生,付出多,涉猎广。但令人遗憾的是,这种勤奋似乎并未反应在营收上,2022年公司营收同比增长1.24%,是近4年营收增速最低的一次。

业绩增长全靠开店和团购

一般来说,上市公司业绩好的财报都愿意早点发,如果业绩不够好,就尽量拖一拖。今年良品铺子的年报发布时间,比2021年晚了2天。虽然时间上只晚了2天,但营业收入增速却从2021年的18.11%降低至2022年的1.24%。

从营收端来看,2022年的成绩为94.40亿元,同比增长1.24%。从财报数据来看,业绩来源于4个部分:电子商务行业、加盟业务、直营零售业务和团购业务,但增长的核心因素主要有两个:

1.团购业务。2022年,团购业务部分营收4.93亿元,同比增长53.49%,与去年相比增加了1.72亿元,是良品铺子所有业务板块中增长最快的一部分。

财报显示,报告期内公司针对中小企业主团购福利,激发员工主动进行店圈周边拓客,使得各店型团购销售大幅增长。这实际上也反映了良品铺子的经营策略,多个渠道发力。对于良品铺子来说,多条腿走路确实是更为稳妥的一种体现。

2.直营门店的扩张。2022年,良品铺子的直营门店达到998家,同比增长10.03%,净增加91家,约等于每4天就有1家良品铺子的直营门店诞生。

据财报数据,公司全年直营零售业务部分营收15.56亿元,同比增长10.44%,与去年相比增加了1.47亿元。其中平均每家直营门店的年营业收入为155.92万元,与2021年相比每家直营门店的年营业收入仅增加了0.58万元,这也意味着直营业务部分的营收主要来自于新开门店,而不是来自于已有门店的业绩增长。

除此之外,2022年良品铺子电子商务部分收入46.98亿元,同比减少3.29%,与去年相比减少了1.60亿元;加盟业务部分收入25.72亿元,同比增加0.61%,与去年相比只增加了0.16亿元。

整体来看,直营零售业务和团购业务部分的收入增加抵消了电子商务业务部分的减少,拉动了整体营收的微弱涨幅。

加盟商带不动了

事实上,正是因为每家店所能拉动的营收有限,直接导致加盟门店增加的数量开始放缓了,良品铺子2019年和2020年均新增加盟门店200以上,而2021和2022年的新增加盟门店均在200以下。

值得注意的是,加盟门店的增加也不太能带动加盟业务部分的收入增加了,2022全年门店新增161家,但加盟业务部分的收入仅增加0.61%。

对于大部分想走大众化路线的品牌来说,几乎都会选择开放加盟,当然良品铺子也没有例外。

首先,门店数量的快速增加能够更好地形成品牌认知,增加品牌影响力,甚至改写行业竞争格局。线上线下两条腿走路也有利于均衡渠道,促进品牌的长期发展。

其次,开放加盟后,品牌的收入和现金流有机会大幅优化。以良品铺子的加盟模式为例,加盟商使用公司的品牌资源,并向公司支付商品采购价款。所以对于良品铺子来说,门店增量意味着加盟费收入,门店存量意味着商品采购费用,这都将贡献一笔不小的收入。

最后,品牌在到达一定门店数量后的再扩张,也需要借助加盟商除了资金以外的其它资源,比如下沉市场的优质点位。瑞幸董事长郭谨一在谈及瑞幸开启加盟的原因时就曾表示,低线城市的咖啡市场处于起步阶段且城市较分散,选址和管理难度相对更高。通过合作方在本地的优势,配合智能化远程监控手段,能够快速占领下沉市场,同时有效降低管理成本。

对于品牌来说,加盟商生意好,意味着从品牌采购的收入持续存在,同时还能够吸引到新的加盟商进来,赚新的加盟费以及更多的采购收入。

但此时此刻对于良品铺子来说,品牌的名气还在,但加盟商所带来的收入已经开始增不动了。

实际上,从零食行业的数据来看,整个零食行业仍然存在着巨大的机会。根据弗若斯特沙利文预测,2022 年中国休闲零食行业总体零售额规模约为 1.56 万亿元,其中线下零售额达 1.30 万亿元,占比 83%。

起步于2017年的零食很忙,继2018年11月开出百店后,便保持着200、400、800店的“指数型”增长节奏,直至2022年底,以1.5倍速新增1200家门店,实现全国2000店的市场规模,而成立于2006年的良品铺子目前一共也才3226家。

排除外界因素之后,从良品铺子自身的角度来看,增速有瓶颈的来源正是自身的“高端”定位。

高端化不好走

在过去几年消费升级的浪潮中,良品铺子抓住年轻群体对于“健康生活”的消费理念,反复强调“高端”,高标准、高保障、高质量,一方面引导消费者溢价消费,另一方面也一直试图营造品牌高端的形象。

但实际上,高端化路线可能还真没那么好走。

其一,没赚到更多的钱。

良品铺子创始人、董事长杨红春曾多次在公开场合表示,“高端零食是个空白市场,前景非常广,需求还在不断增长,且不管经济如何变,人们对高品质生活的追求不会变,高端零食能和低质低价、同质化、价格战区分开,有未来。

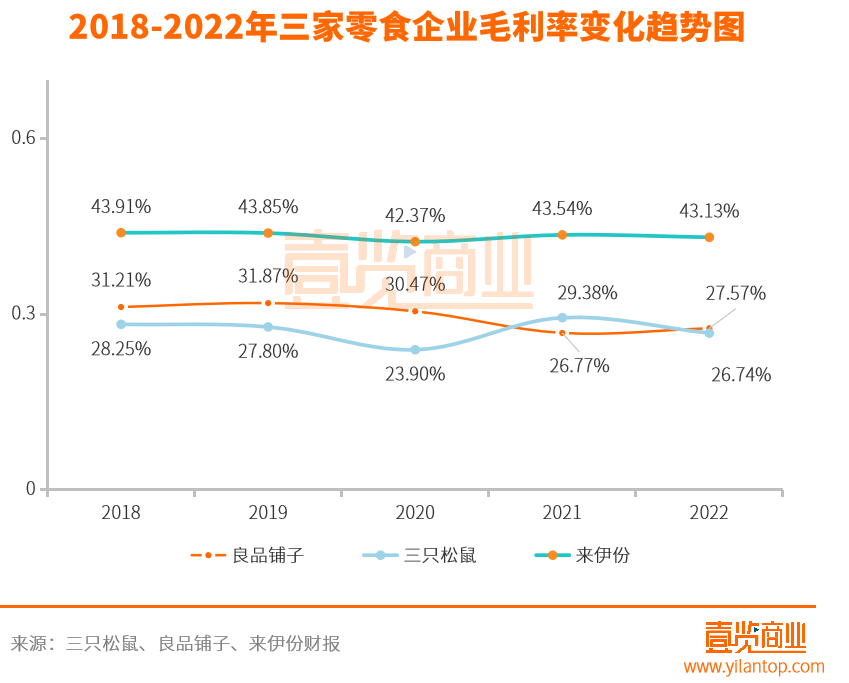

但实际上,与另外三家零食企业相比,选择高端路线的良品铺子毛利率却并不高。在过去五年之间,良品铺子的毛利率始终低于来伊份,且保持了下跌的趋势,已经从2018年的31.21%跌至2022年的27.57%。杨红春的初心是为了与低质低价、同质化、价格战区分开,但实际上从毛利率的角度来看,走高端路线并没有让良品铺子赚更多的钱。

其二,到底高端在哪了?

杨红春在最初决定走高端路线的时候,就曾经反思说:“过去我们一年开发四五百款产品,每开发一款,要投入十多万元,加起来上千万,这些成本全被工厂消化了,消费者并没有感受到,真正存活的只有几十款,这不是有问题吗?我们品类已经很丰富了,线上线下加起来有1100多个SKU,不能再盲目扩大品类,现在应该做的是提高质量。”

但实际情况是,良品铺子在店里卖咖啡、卖冷饮、针对儿童、健身人群、糖尿病人群开发新的品牌,开零食集合店,而一年只有5055万元的研发投入,不禁让人思考,这些钱真的足够覆盖如此多的新品类吗?平摊到每一个新品上的研发费用真的让良品铺子的零食比其它品牌更高端了吗?

其三,与下沉市场之间的冲突。

在良品铺子执着高端的这几年,定位“性价比”的零食很忙已经成长为一个不可忽视的对手,去年一年开店数量是良品铺子的4倍多。

杨红春曾表示,不管是消费升级还是消费降级,人们对美好生活的向往不会变,在零食上更是如此,消费者对零食自始至终的需求都在升级,他们宁愿在别的地方少花钱,但在吃的方面就是想要买好的,想要吃得好,吃得开心。因为零食在他们生活消费中的占比并不高,良品铺子高频消费者一年花的钱也就一千二三百元。

但事实上,下沉市场才是中国消费行业的基本盘。过去几年,拼多多、蜜雪冰城的崛起验证了低价的力量。中国餐饮市场上现存的4家万店餐饮品牌,蜜雪冰城、华莱士、绝味鸭脖和正新鸡排也无一不是从下沉市场起家。

折扣店与临期店的火爆告诉我们,消费者在吃的方面既希望买好的,吃好的,还希望买便宜的,高端人设属实难立。

整体看来,高端定位已经让良品铺子陷入了增长瓶颈,加盟门店增速放缓,新增的加盟门店也没能带来更多的收入。

零食行业还在飞速增长,竞争对手还在迅速扩张,但良品铺子的业绩反而按下了暂停键。业绩的焦虑让良品铺子在四处寻找新的增长曲线,但曾经的零食第一名也许是时候该停一停,找到最适合自己的商业模式,而不是跟风。

文章评论