作者:刘艺晨 谢芸子

五一假期旅游市场的火热,给沉寂已久的行业注入了一针强心剂。

文旅部数据显示,4月29日至5月3日,全国国内旅游出游合计2.74亿人次,恢复至2019年同期的119.09%。伴随出行限制的解除,长线游、跨省游再度回归主流,被疫情催熟的露营生意却步入洗牌期。在人们看不到的地方,更多营地已倒在了“春天”到来之前。

陶玲(化名)2022年初开始露营创业,已在贵州安顺投资了两家露营地。据她所言,当地已经完成了一波营地的洗牌出清,“去年有一家投资200多万、搭了100多个帐篷,地理环境也很好,就是做不起来,最后血本无归。”

遭遇困顿的不止营地,行业上游的情况也不算乐观。

一季报披露后,“露营热”中获益最多的牧高笛股价大跌9%,随后开启震荡下挫走势,市值较历史高点跌去约六成。此外,诸多户外品牌的“代工厂”扬州金泉,几乎从披露招股书起就存在业务结构单一、业绩增长乏力等争议。

风口已逝,露营“野蛮生长”的时代落下帷幕,行业的未来何去何从?

虚火破灭

“露营地倒闭的现象的确存在,这是行业在为过去三年的虚假繁荣买单。”中体联露营产业专业委员会常务副秘书长李洋君告诉36氪。

业内认为,国内露营市场的热度爆发始于2020年。由于当时消费者对露营的认识相对初级,营地市场鱼龙混杂,定价普遍虚高。李洋君表示,“当时有营地的毛利甚至能做到100%,随便投了50万,在空地支几个帐篷,一个夏天就回本了。”

在客单价高涨的时期,创业者们被“暴利”的故事吸引入局。天眼查数据显示,2020年,全国露营相关企业新增注册达1.2万余家,2022年新注册企业达3.3万余家,近三年平均增速达33.3%。

前后一年多的时间里,嗨King野奢营地、ABC Camping、大热荒野等露营品牌均获得融资加持,上市公司三夫户外及牧高笛也开始加码营地生意。

露营市场的火爆,也直接带动了关联产品的销量。《2022年淘宝直播“新式露营”洞察报告》显示,2022年淘宝直播露营品类GMV整体同比去年增长70%,客单价同比去年增长34%。同年5月的业绩说明会上,牧高笛透露,公司部分产品的订单已排到了2023年。

在远距离出行受限的日子里,露营作为休闲出游的几乎唯一选项,吸引了众多平台入局。但当行业热潮褪去,潜藏的问题也浮出水面,火热了三年的露营终于迎来“冷静期”。

百度指数显示,“露营”一词的热度在2022年五一期间触及3300的高点,随后开始一路下滑。直到转年气温回暖、旺季再度到来,露营热度有所回升,也仅达到去年同期的一半左右。

“露营”百度搜索指数变化趋势

在李洋君的观点中,不少营地面临定位不清、管理混乱等问题,“过去三年有90%以上的营地在土地、证照方面是不合规的”。对于消费者来说,部分营地服务确实质量堪忧、价格虚高。

也因此,在露营的破圈过程中,行业未能很好地留存,而是做了大量的“一次性生意”。据李洋君了解,行业常规的复购率只有百分之十几的水平。

可以确定的是,“搭几个帐篷就能赚钱”的日子不会再来。

代工、库存与需求承压

作为露营经济的另一条主线,上游装备市场同样面临热度消退的问题。

中信证券研报指出,我国户外用品生产企业最主要的经营模式为OEM和ODM代工模式,且客户多为海外知名品牌商及零售商。

例如,牧高笛OEM/ODM业务的大客户是迪卡侬、Go outdoors、Kmart等品牌;同样专业做帐篷的扬州金泉,则主要服务于Coleman、The North Face、Fjallraven等国际知名品牌。

抱紧大客户的日子固然轻松,但看似“稳定”的代工业务,也限制了企业的长期发展能力。且在需求承压之下,国际贸易政策、汇兑损失的风险如影随形。

牧高笛预计,2023年全年代工业务收入降幅将达到15%。将自身发展完全系在海外大客户身上的扬州金泉,面临的情况更为棘手。数据显示,近三年,扬州金泉外销收入占主营业务的比例接近98%,前六大客户销售收入占比近八成。

缺乏自主品牌的加持,不仅使扬州金泉错失了国内露营市场的增长红利,也大大压缩了其盈利的空间。2020年至2022年,其主营业务的综合毛利率分别为21.3%、21%、27.4%,低于行业平均水平。

此外,据扬州金泉招股书,公司生产线技术改造项目达产后,将新增年产25万顶帐篷以及年产35万条睡袋的生产能力,较比2021年分别增长82%、22%。但在公司2022年上半年产能利用率未及90%的情况下,扬州金泉的新增产能能否被市场消化,仍然存疑。

为调节毛利率、摆脱受制于人的局面,近两年,国内露营装备代工企业也开始发展自有品牌。

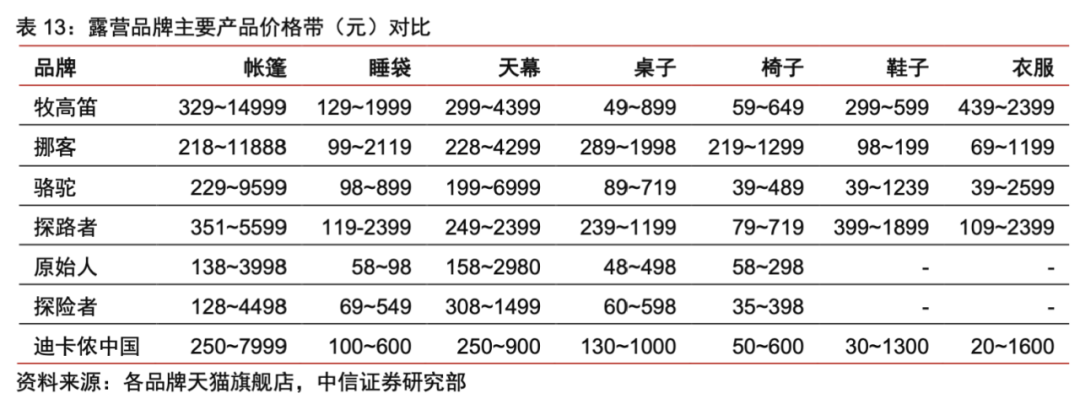

露营品牌主要产品价格带对比,图源:中信证券

财报数据显示,2022年,牧高笛自有品牌收入占比近五成。扬州金泉也在招股书中表示,企业若发展自有品牌,将对资金提出更高的要求。

中信证券数据显示,2021年各品牌露营装备市占率均在个位数左右,竞争格局极为分散,国内头部企业的地位并不稳固。且随着需求增速的放缓、企业库存增加,价格战的苗头已显现。

2022年底,牧高笛存货已达6.96亿元,同比增长31%,其中库存商品为4.09亿元。截至一季度末,公司存货仍有6.64亿元,占总资产比重达51%。

李洋君告诉36氪,2022年,户外装备的上游企业对市场的预估普遍比较乐观,上半年行业都在加大马力扩产。到了下半年,露营场景在疫情反复下受到限制,头部品牌开始带头打折清库存。

华西证券研报也指出,今年以来,原始人、探险者等品牌发起的价格战对行业冲击较大,预计牧高笛上半年盈利能力将承压。

竞争“升维”

站在从业者的角度来看,疫情催生的“露营热”虽是虚火,客观上却加速了露营文化的市场教育。长远来看,整个行业仍有非常大的增长空间。

东吴证券数据显示,中国露营行业渗透率约1%,美国、日本等发达国家的渗透率则在10%至20%的区间内。露营装备品牌商中,牧高笛的毛利率在30%,较比同样是代工厂转型而来的日本品牌“Snow Peak”55%的毛利水平,仍有很大的提升空间。

艾媒咨询预计,2025年中国露营经济核心市场规模将上升至2483.2亿元,带动市场规模将达到14402.8亿元。

有营地主理人对36氪表示,与海外的户外文化相比,国内“精致露营”的社交和分享属性更强。在竞争“升维”的普遍趋势下,飞盘、剧本杀、烧烤已经成为露营的基础配置,音乐节、种植园、皮划艇、热气球等项目也开始出现在“露营+”的行列里。

艾媒咨询首席分析师张毅认为,露营产业不应被理解为一个孤立存在的业态,也并非“旅游平替”,而是一个满足人们户外需求的新兴休闲场景。

李洋君也表示,国内投资最高的单体营地已经达到了亿元级别,配置酒店、集装箱木屋、别墅,“实则是在按照综合度假体的方式做了”。

从头部营地目前的市场动作来看,扩张扔在继续。据“营地会HUI”消息,“51Camp”去年底战略投资和并购了“GoSafari”,作为其在广东地区的运营团队,今年总的大目标要做到100家。“嗨king”今年保底目标100家,冲200家。

面对日益分化的用户需求和潜在的市场空间,露营装备品牌商也在反复提及新品研发的重要性。不过,国内户外用品的供应链水平能否满足品牌商的需求仍未可知。

2022年全年,牧高笛研发投入金额为3615.37万元,同比增长42%,却仅占营业收入比重的2.52%。在扬州金泉的招股书内,2019年至2021年,其母公司研发费用占同期比分别为3.16%、3.52%及3.47%,算是刚刚迈过高新技术企业研发费用率3%的要求。

随着流量潮水退去,露营行业竞争激烈程度更上一层楼。以往粗放式的模式很快会被淘汰,国内露营链条上的大小玩家,必然会在供应链、库存乃至盈利方面面临更大的压力。

文章评论